39万亿家居江湖大变局,2019必知的3个趋势

全球家居家装行业的格局之变,2011年是一个分水岭,2016年是又一个分水岭。以这两个时间点为分界线,行业开启了两轮变化和整合。2019年,新一轮的变动已在酝酿之中。

2018年,中国家居家装市场规模达到4.4万亿元。

“四万亿”这个词,大部分家居家装从业人士一定已经烂熟于心。然而,全球市场又是什么样子?

本文将从产业规模、主要国家发展情况、未来发展趋势三方面,为读者提供一个全球家居家装市场的大致图景。

全球发展局面

(1)产业规模

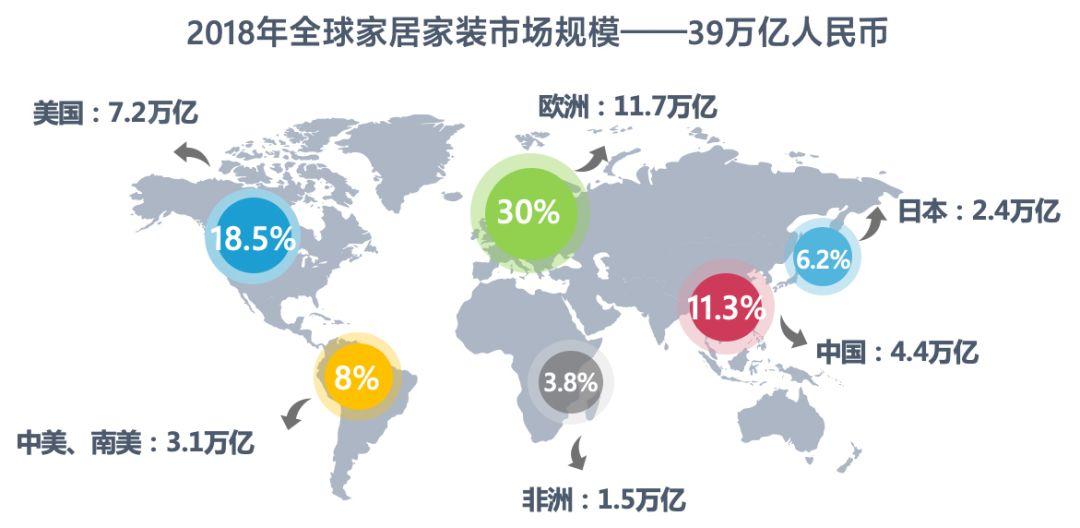

经亿欧家居综合全球人均收入情况以及各细分赛道数据测算,2018年,全球家居家装市场规模折合人民币达39万亿元。

从国家的角度来看,美国是最大的市场,规模折合人民币达到7.2万亿元,占全球份额的18.5%;中国、日本紧随其后,中国2018年家居家装市场规模为4.4万亿元,占全球份额的11.3%,而日本折合人民币为2.4万亿元,占全球份额的6.2%。

从地区的角度来看,欧洲、北美、亚太地区的规模都较为可观,欧洲更是占据了全球份额的30%,这得益于来自高收入国家和新兴市场的消费者强劲的消费能力和对品质生活的不懈追求。

(2)主要国家发展情况

美国:

美国家居家装市场具有三大特征:

第一,市场规模大。经历多年的稳健发展,2018年美国家居家装市场规模达11135亿美元,折合人民币约7.2万亿。

第二,具有一定的增长潜力。2018-2020年,预期家居家装市场将取得4.5%的年复合增长率。

第三,行业集中度高。其中,美国家具零售商Top10在全国范围内的市占率达22%,床垫品牌Top4市占率超过70%。

美国既是规模最大的家居家装市场,也是走在行业尖端、引领行业趋势的弄潮儿。早在约20年前,家居电商就已在美国萌芽,CSN Stores(Wayfair的前身)与Overstock先后成立,二者共同开辟了家居电商的战场;2009年是美国“互联网家装元年”,这一年互联网家装网站Houzz成立并于次年实现商业化,经历几年时间成为赛道内的明星企业;2015年,D2C浪潮席卷欧美家居行业,几年内出现了一大批“自产自销”的家居垂直电商,床垫电商仅用三年时间就抢占了美国床垫零售业15%的市占率。

这几种影响行业的新型商业模式都源自美国,并逐渐传播至其他国家,美国家居企业的创新能力由此可见一斑。

日本:

2018年,日本家居家装市场规模达到35.3万亿日元,折合人民币约2.4万亿。目前,日本家居家装市场处于漫长的恢复期之中,但至今仍未恢复到1991年泡沫经济破灭前约6万亿人民币的规模。

与此同时,日式的家具、家装设计风格在全球范围内有着巨大的吸引力。

日本虽与美国同为发达国家,但家居家装行业又有着截然不同的特征。

首先,泡沫经济破灭后,日本逐渐进入第四消费时代,消费行为趋向理性。从婚姻、乔迁、离婚等人生阶段驱动的大量采购,逐渐转向根据实际需求进行的少量频繁采购,时尚潮流对消费行为的影响日益彰显。

在过去,日本消费者会一次性大量购买家具和家居用品,消费频率相对较低。一般来说这些大量采购行为会发生在结婚、搬迁、离婚等人生的重大转折点,日本消费者会认为家具、装修是“一辈子的事”,会倾向于花更多的钱买优质耐用的商品。

然而,近年来市场呈现的趋势是,消费者经常以时尚潮流为导向进行家具和家居用品的采购,消费频率更高,但客单价走低。可以说,快时尚已经进入并改变了日本家居家装行业。

其次,日本家居家装行业不断整合。在1996-2016年20年间,有将近三分之二的家具制造商和批发商出局,在未来,整合还将继续下去。

最后,日本家居家装行业面临一些负面因素,这是整个行业预期增速较低的主要原因。影响日本家居家装市场的主要负面因素,除了上个世纪九十年代后就“一蹶不振”的宏观经济,还有新房开工数和结婚率的下降。从1998年到2016年,新房开工数下降了12%。泡沫经济破灭后,日本人平均收入掉头下行,两性的终身未婚率都开始急剧升高,仅从2010年到2015年,终身未婚率就升高了3个百分点。

根据日本调查机构“博报堂”的研究结果,到2035年,日本男性的终身未婚率将接近30%,女性将接近20%,15岁以上人口中将有4805万单身者,即有约一半的日本人会过单身生活。

新房开工数量直接影响到进入家居家装市场的房屋数量,不婚族的增加也会相应地对房屋状况、装修需求、家具需求等方面带来变量。新的形势对于一些企业而言构成了挑战,对于另一些企业而言则将会是机遇。

印度:

印度是一个高速发展的市场。虽然家居家装行业整体规模不大,2018年规模约为565亿美元,折合人民币约3658亿,但是未来三年内行业预期年复合增长率达到12%,在全球范围内都相当罕见。一些家居家装业内人士的预期则比12%更为乐观,甚至达到15%~30%。

然而,印度家居家装市场从制造到零售的极度分散也是无法忽视的事实。

制造方面,根据印度研究机构RedSeer的报道,印度家居行业内,有组织的企业生产仅占14%的市场份额,剩余86%的市场被数以万计的无组织的小作坊瓜分。

零售方面也是同样,百货商场、购物中心难以下沉到三四线城市,印度零售行业超过90%的市场份额被小型“夫妻店”、没有正规分销渠道的摊点占据。

无论是印度的制造业还是零售业,未来都会逐渐集中、整合,到2022年,印度家居行业内有组织的企业生产占比有望达到19%。但是,整个行业要从分散走向集中、从萌芽走向成熟,显然不可能在一朝一夕之间完成。

名创优品出海印度时也一度面临零售市场极度分散的问题:出于客流量的考虑,名创优品的门店最早基本都是开在一线城市的购物中心内,但在渠道下沉、开拓更大的疆域时,“印度大部分地区缺乏高品质的购物中心”这一现实带来了巨大的阻碍。

名创优品方面表示,他们将在印度开放加盟以减少大量开店对公司造成的现金流压力,但这更像一个“围魏救赵”的做法,并没有直面三四线城市缺乏优质商圈的难题。印度部分家居企业则是采取“曲线救国”,试图通过电商来快速触达一二线以下城市的消费者。

但究竟哪一种方法能够提供最优解、哪一些企业能够整合如“一盘散沙”的印度市场,还需要留待时间来考验。

未来发展趋势

2019年对于全球家居家装产业而言,某种意义上是一个拐点。

正如亿欧家居此前曾经发表过的观点:“全球家居家装行业的格局之变,2011年是一个分水岭,2016年是又一个分水岭。以这两个时间点为分界线,行业开启了两轮变化和整合。2019年,新一轮的变动已在酝酿之中。”

2011年和2016年,互联网变量两度影响家居家装产业。历经两次变动之后,一些失去竞争力的传统企业被清扫出局,幸存的传统企业原有的经营方式往往也面临巨大挑战甚至失效,倒逼他们补全短板。

与前两次变动有所不同的是,在欧美范围内,2011年、2016年洗的大多是传统家居企业的牌,2019年后,曾经站在风口上的互联网家居企业(尤其是家居电商)将会面临比以往更大的压力。

在拐点来临时,看清局势变得尤为重要。

(1)拥挤的家居电商战场将迎来整合

亿欧家居曾在此前的文章中详细分析了D2C家居电商模式。2016年前后,突然涌现出的一大批D2C家居电商仿佛赛道上的黑马,搅乱了本已趋于稳定的欧美家居零售业格局,与传统巨头上演了一出“虎口夺食”的戏码。

仅用三年左右的时间,一部分D2C家居电商已经成为独角兽甚至上市公司,在传统巨头群雄环伺、亚马逊虎视眈眈的夹缝之中谋得一席之地。

但随着越来越多的创业者和资本看到了D2C模式的价值,这个战场已经变得相当拥挤。根据Curbes报道,已触达消费者的D2C床垫电商仅美国范围内就有150家以上。

但同时,大部分D2C家居电商的销售额都与传统巨头存在不小的差距,明星企业如Casper、Purple等,一年营收也只有几亿美元。家居电商赛道“面积小、选手多、十分拥挤”的特征逐渐浮出水面。

目前,赛道上已经出现了“强者愈强”的趋势。美国范围内排名前十五的床上用品电商2017年相关品类营收达22.7亿美元,同比增长66%;排名前五的床上用品电商分别是亚马逊、Casper、Saatva、Purple和Tuft&Needle,2017年相关品类营收总计约14亿美元,同比增长85%。

一方面,消费者正在加速向大品牌汇集;另一方面,动辄三位数增长的疯狂时代已经过去,投资人与消费者趋于冷静,赛道内浩如烟海的家居电商们要打的势必是更为艰难的一场战争。

家居用品作为消费决策周期长、对体验要求高、客单价高但消费频率低的商品,电商销售占比势必会存在天花板,美国有行业内的相关人士将这一天花板划在了20%-30%左右。

可以预见的是,随着家居领域内电商销售占比逐渐接近“触顶”、行业平均增速不断放缓,在不远的将来,拥挤的赛道内就会展开一轮洗牌。一些不具有核心竞争力、不能聚焦用户价值或战略部署出现失误的企业将会被淘汰出局,而那些留下来的少数,则能够在行业内站稳脚跟,甚至成为真正伟大的企业。

(2)创新门店将成为全行业的发力方向

2018年末到2019年初,Sears倒闭、JC Penney削减业务、Mattress Firm和Heritage相继破产,不容乐观的消息接踵而来,提醒着我们实体零售日渐凋零的现实。

如前所述,缘于种种痛点的客观存在,家居用品的电商销售占比势必存在天花板,用户依然迫切地需要实体店为他们提供体验的场所。实体零售并非正在走向坟墓,只是暂时缺乏兴奋点,传统的打法、传统的经营方式正在失效,新零售正试图捕捉用户的新需求,在市场上大放异彩。

无论是从线下起家的传统企业还是带有互联网基因的新兴企业,其中的有远见者都做出了创新门店的举动。

家居电商如美国的Casper和Wayfair,英国的Simba Sleep、Eve Sleep,近年来都通过自行开设门店或与大型商场达成合作的方式,积极地将手伸到了线下。其中最为可圈可点的当属开发出多种门店类型的床垫电商品牌Casper,无论是标价“25美金45分钟”的胶囊酒店、仿照电话亭设计夺人眼球的快闪店,还是设计成小木屋、为消费者提供不受打扰的体验场所的商场门店,都试图为消费者提供全方位的深度体验,解决网上购买家居用品的最大痛点。

而日本的宜得利、美国的Restoration Hardware则是传统企业中的良好范例。

宜得利的传统门店是布局在郊区的大型卖场,近年来,它积极在市中心开设小型家具店和家居装饰品店,瞄准女性消费者,主攻打包购买、高频消费,为企业创造了新的增长点。

Restoration Hardware历经几年摆脱了“开在商场里的老派家具店”的老旧形象,变为一家“卖咖啡的生活艺术馆”,利用网红效应,收割了一批在社交媒体上慕名而来并且会自发宣传的忠实粉丝。2018年,其营收达到25亿美元。

将视线转到国内,我们也能看到一些原创家居品牌也已经走上了卖咖啡、卖生活方式的道路,比如梵几、上坐等。

创新门店在全球范围内已经成为一个值得关注的趋势。

(3)以25-39岁人群为主体的消费主力将继续向95后转移

近年来,全球家居家装行业内新趋势、新模式、新门店层出不穷,国内被提及很多的一个词也是“家居新零售”。那么,我们到底为什么要追求“新”?

追根究底,是因为我们正在面临全新的消费人群。

2019年,“95后”占比达到全球人口的25%。

随着他们逐渐踏上社会、成立家庭,他们所代表的新生的消费力量正在向家居家装市场涌来。

以美国为例。

根据美国今日家具的数据,2014年,千禧一代(1981年-1995年出生的人群)为家居市场带来的销售额占总销售额的37%;X世代(1966年-1980年出生的人群)较为富裕,带动了30%的销售额;婴儿潮世代(1946年-1965年出生的人群)和老年人(1946年以前出生的人群)一般都拥有自己的稳定居所,分别贡献29%和4%的销售额。

目前为止,美国家居家装消费的中流砥柱仍然是千禧一代。

中国的状况也较为相似。根据百度、腾讯、360等发布的数据,25-34岁人群占据了家居家装消费的半壁江山。

然而,消费主力的新一轮更迭已经近在眼前。

2019年,95后的数量达到全球人口的25%和美国人口的三分之一。他们逐渐开始独立生活,势必产生对家居用品、家具、家装的新需求。

95后在互联网环境中成长,这决定了家居家装市场的互联网渗透率只可能越来越高。由于他们长期处于信息爆炸之中,习惯于快速消化信息,因此在同一商品页停留的时间会比他们的前辈更短。有趣的是,据研究机构调查显示,95后消费行为受价格、促销和广告的影响较小,他们所重视的是独特性和创新性,这就对家居家装企业提出了更高的设计要求。

面对消费主力的新一轮更迭,家居家装企业应早做准备,将95后人群的心理和需求读懂读透。

对行业而言,在拐点甚至变局来临之际,回归并聚焦用户价值永远是一大核心关键词。

(注:本文中汇率:1美元=6.475人民币,1日元=0.068人民币)

本网站仅为行业交流分享平台,转载请尊重原作者权益,如需转载请注明中华整木网(www.cnzhengmu.com)