定制家居和房地产市场增长,有何关系?

没有去单独计算上市企业定制衣柜和定制橱柜的增幅,但可以看看欧派的数据,其定制衣柜收入增幅为25.8%,定制橱柜收入增幅为5.7%。金牌橱柜的橱柜收入增幅为10.8%,司米橱柜的增幅比较高为20%。可见:

之前对定制家居18.5%的增速判断基本靠谱,对整体家具10%的增速判断偏悲观了,对定制橱柜17+%增速偏乐观了。

虽然定制家居企业整体表现在预测范围内,但非龙头定制家居企业受房地产影响程度是高于去年预计。可见市场受到的影响因素往往多于并且大于事前可预测的。从这一点说,以后还是少点做宏观的定量预测,难度太大,导致没啥实际意义。

而且,宏观的东西,即使预测对了,离赚钱也很远。例如去年正是判断市场对于房地产对定制家居企业的影响程度反应过度了,所以才觉得定制家居存在预期差,值得投资。事实上,我判断对了前半段,但是却错了后半段,三个龙头中,欧派和尚品业绩保持的都不错,唯独索菲亚在2018年经营中出现了较大问题,使得业绩很差,股价反弹和估值远低于另外两个龙头。典型的猜中了开头,没猜中结局。。。这让我想起了刚刚邱国鹭在大连演讲中提到的一个事情:99年如果预测电商会火起来,可以说眼力非常好,但如果这么做投资肯定破产。当时几百家电商,现在只剩下两家,能不能选到?就算选到亚马逊,99年互联网泡沫破裂跌幅98%,扛得住吗?所以说,从宏观环境到行业再到企业再到头部企业再到头部企业的财务表现,中间环节和影响因素实在是太多了。

现如今,2018年和2019年一季度财务数据都比较全了,现在可以直接拿这些结果性数据做一下复盘,弄清楚影响定制家居市场的主要因素的权重大概多大,有了这个认识,以后看定制家居会更准确些。

影响定制家居企业的增长有三个关键要素A房地产B定制家居渗透率C客单价。(其实还有集中度,为了同类对比先放下)要想知道过去一年房地产因素对定制家居企业影响多大,可以找渗透率比较成熟的同时对房地产比较敏感的行业,例如厨电。此外,还可以同时看下普通家具企业情况。这样用A股上市企业中受房地产影响较大的其它行业去对比有几个好处:

1、 消除了市场数据到财务数据的影响,投资最终要看的是企业财务数据,特别是上市头部企业的财务数据,从宏观市场数据到真实财务数据隔了很多层。用市场数据预测企业财务数据难度太大,但是用不同行业财务数据去复盘,可靠度就高多了。

2、 无论哪个行业中,上市公司肯定是头部企业,头部企业在经济下滑周期相对普通中小企业有一定的优势,但优多少,也道不明,所以不同行业上市企业比较可以消除很多道不明的影响,让对比处于同一水平。

举例来说,厨电紧跟房地产周期,受A房地产影响最大,且厨电经过几十年的发展,现在已经形成了双寡头的成熟市场, 客单价也相对比较稳定。即:B渗透率和C客单价比较稳定(当然肯定有随着经济增长产生的自然增长),而定制家居的渗透率还在提升,客单价也在提升,通过对比就可以知道对于定制家居企业来说,A的影响和BC的影响程度大概多大。

逻辑讲完,终于可以上数据了。

先看下三个对比行业的趋势线:

2018年收入利润毛利变化:

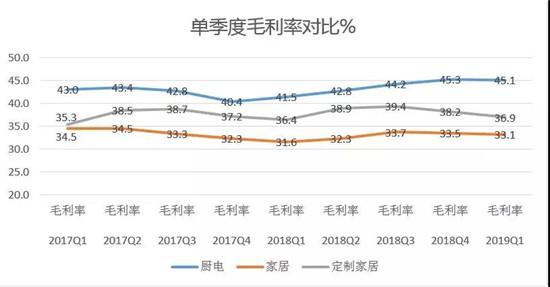

从单季度收入走势看,受房地产影响最大的无疑就是厨电,2018年增速完全处于不断下降趋势,无论是从速度(2018Q2开始增幅就大幅回落)还是程度(2018年全年收入增幅仅6%)来说都是最大。内在原因也很好理解,厨电与房地产高度相关,且市场成熟,渗透率基本稳定,客单价基本稳定,没有其它积极因素去对冲房地产的负面影响。不过从厨电企业毛利率走势看,却是最好的,不仅高位稳定,且还在继续攀升。当然,单纯厨电上市企业很少,这里只统计了老板华帝万和的数据,好在厨电格局已经稳定,集中度较高,所以这三家企业的综合数据参考性还是比较大。

顺带看了下厨电三家企业各自的毛利率情况,华帝和万和稳步提升,老板相对稳定。

由于毛利率稳中有升,2018年厨电行业虽然受到房地产冲击大,但上市头部企业还是实现了10.7%的净利润增长。增长较大的主要是华帝。

普通家居企业的表现倒是让人意外,2018年普通家居企业单季度收入走势很稳定,全年收入增幅14%,毛利率也比较稳定,好像没有收到房地产和经济周期影响,但从净利润增幅看却是下降的。个人判断:1、普通家居市场属于成熟稳定市场,受房地产影响应该说在这三个行业中是最小的。所以在前一个周期受益于房地产繁荣小,这一个周期受害于房地产萧条也小。2、普通家居市场集中度还在提升过程中,这个行业原本门槛低,市场分散,但是目前少数以顾家家居为代表的头部企业越来越优秀,依靠品牌影响不断提升市场份额,这应该是这些头部家居企业2018年收入表现还不错的主要原因。3、从增收不增利看,营销投入应该很大,市场竞争应该很大,这也是行业集中度提升的必经阶段。

最后看看定制家居。如果单从结果看,定制家居上市企业2018年收入增长19.5%,净利润增幅16.9%,在房地产和目前经济环境下取得这样的增长算是很难得的。从过程来看,2018年定制家居也是一个增幅不断下降的趋势。今年一季度收入增幅已经下降到个位数,且暂时未见拐点。毛利率虽然季度性波动明显,但总体还算稳定,不同季度同比看还略有提升。总体来说,在毛利率都保持稳定的情况下,定制家居企业比厨电企业收入增长高13.5%个PP,这部分或许就是上文提到的除了房地产外BC因素(渗透率+客单价)作用的结果。

从龙头看,结果也差不多。厨电龙头代表老板电器收入和扣非利润增幅分别为5.8%、-1%,定制家居龙头欧派的收入和扣非净利润增幅分别为:18.5%、25.3%。

结论:

通过2018年房地产压力测试可以看出,定制家居企业由于有其它积极因素(渗透率、客单价等)可以为企业收入增长提升13PP(毛估)。房地产不利因素对定制家居企业影响也较大,但对龙头企业影响比例有限,毛估在15PP左右,(欧派近三年收入增速27%、36%、18%,尚品宅配近三年收入增速30%、32%、25%)。

在经济大环境和房地产周期的不利环境下,定制家居可以实现退可守。如果房地产市场好转,便可以在ABC几个积极因素下实现业绩双击,进而在股价上形成双击。这么看,定制家居还是一个很好的赛道。此外,从定制家居龙头企业和非龙头企业业绩比较看,龙头企业品牌优势和渠道优势也愈发明显,龙头集中度将会继续持续提升。

不过虽然整体业绩不错,但不同的定制家居企业在2018年的压力测试下表现差距还是蛮大,到底定制家居赛道下哪些企业值得投资,且听下篇分解。

本网站仅为行业交流分享平台,转载请尊重原作者权益,如需转载请注明中华整木网(www.cnzhengmu.com)