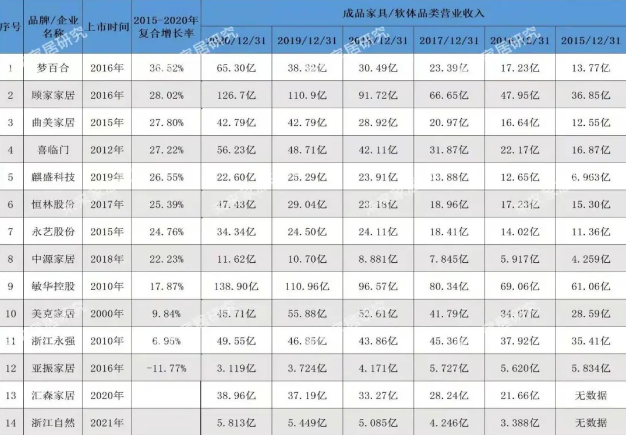

独家解读顾家家居、曲美家居、喜临门、敏华控股、麒盛科技、梦百合等成品家具/软体品类企业过去5年营收成绩大比拼

接下来我们将对成品家具/软体品类进行具体分析:

成品家具/软体品类营收年复合增长率排名第一的是梦百合,为36.52%;顾家家居以28.02%,排名第二;排名第三的是曲美家居,27.8%;喜临门27.22%,排名第四;麒盛科技26.55%,排名第五;恒林股份25.39%,排名第六;永艺股份24.76%,中源家居22.23%,敏华控股17.87%,美克家居9.84%,浙江永强6.95%,亚振家居-11.77%,排名分列七至十二名。

01

梦百合战绩不俗,未来可期

梦百合在国内的关注度与行业内其他龙头企业相比相对较低,而且门店也不多,截至2020年末,梦百合4种类型的经销店和直营店在全球不到700家,这与国内其他床垫行业龙头企业相距甚远,如10倍之多的顾家家居,共计6691家。但这似乎并未影响梦百合营收增长,以36.52%排名14家成品家具/软体品类上市公司近5年营收年复合增长率的榜首;在净利润年复合增长率方面,梦百合依旧战绩不俗,以20.36%进入三甲。 梦百合的2020年营业收入为65.30亿元,在14家上市公司中仅位于排名第一敏华控股的138.90亿元和排名第二顾家的126.7亿元之后。 2018—2020年,梦百合销量增长快速,由373.89万张涨至628.03万张,销量差不多是同为上市公司的喜临门的近2倍,超过顾家3倍多。 其主要原因之一是梦百合在境外的布局比境内大,而且比较早,从2008年正式推出后即开始了其全球化战略之旅,截至2020年,其市场版图已覆盖北美、欧洲、澳洲、东南亚和等地区。从企业年报中可以看到,梦百合2020年的境外营收为55.45亿元,占梦百合总营业收入的87%。 梦百合大部分销售收入来于自海外市场,近两年又在海外频繁收购建厂,但海外市场的不确定性较高,业绩短期内较难预测。根据梦百合2021年三季度报告,梦百合前三季度经营业绩为负且营业利润比上年同期下降50%以上;前三季度营业收入61.1亿元,同比增长35%,归母净利润-1.8亿元,同比下降152.12%;Q3单季度实现营业收入22.1亿元,同比增长4.75%,归母净利润-1.89亿,同比下降199.03%。据中泰证券公告指出,梦百合前三季度经营业绩为负,主要是计提诉讼相关预计负债、美东和美西工厂达产不及预期、原材料和运费价格上涨、人民币兑美元升值及美国反倾销税和2021年上半年欧洲市场封锁等原因所致。这也正是梦百合股价反复振荡的原因。 与其他品牌相比,梦百合进入国内市场较晚,门店数量也远远低于其他同行企业,但随着梦百合“三年千店”计划的推进,2021年梦百合的自主品牌营销投入加大,直营、加盟渠道加速扩张。根据浙商证券研报数据,2021年前三季度,梦百合自主零售内销业务实现4.93亿元,同比增长56%。可预期未来几年梦百合内销业务增长的确定性非常大。 02 顾家家居营收大步向前 顾家家居是软体家具行业龙头,近5年营收年复合增长率以28.02%,不出意外地稳居14家成品家具/软体品类上市公司次席。其2020年的营业收入实现126.7亿元,差不多是梦百合的近2倍,同比增长14.2%。 从地区分布看,其收入55%来自中国大陆地区,40%来自海外,其余主要来自中国港澳台地区,受并购海外标的影响,中国大陆地区收入占比小幅下降。 顾家公布的业绩显示,2021年上半年,公司营收为80.16亿元,同比上升64.89%;归母净利润为7.72亿元,同比上升34.15%。由此可以看出,顾家营收依旧持续增长,但相对应上半年公司的营业成本也同样高速增长,高达到57.04亿元,同比涨幅达81.83%,增速明显超过营收增速,这也是主要业务数据中,增速最快的部分。这也正是顾家亟待解决的问题。 2020年,顾家净利润为8.666亿元,以12.06%的净利润年复合增长率,排名14家成品家具/软体品类上市公司的第六名。顾家收入增速与净利润增速基本同步,但因2018年收购的几个标的运营不善,再加上受反倾销、卫生事件等因素影响,2020年对除优先家居外的6家并购子公司,计提商誉减值损失4.84亿元,导致净利润下滑。归母净利润8.45亿元,同比下滑27.2%,扣非归母净利润下滑30.42%。可以看出,虽然顾家的营收仍持续高速增长,但利润率下滑十分明显。因此,在企业加速冲击规模的同时,也应注意防范一些隐患。 顾家作为国内软体家居上市公司中的翘楚,依旧持续看好公司大家居发展战略推进以及受益于行业集中度的加速提升。 03 曲美家居完成海外收购,逐步扭亏为赢 一直对标宜家家居的曲美家居,营业收入从2015年的12.55亿元跃升至2020年的42.79亿元,营收年复合增长率为27.80%,排名第三;在净利润年复合增长率的排名中,以0.47%排名第九。 2018年,曲美收购Ekornes ASA,所涉金额超过40亿元,震惊业界,这也成了当年家具行业最大的海外并购案。正是这一次收购,让曲美的业绩发生了较大波动。2018年年报显示,曲美营收为28.92亿元,同比增长37.88%;但归母净利润由盈转亏为-0.59亿元,出现上市以来的首次亏损,同比降幅达124.04%,盈利能力至今未恢复至收购前水平。 据Wind统计,2018年底,曲美家居净利润为-5677.12万元,同比下滑约123%;资产负债率则从2017年的22.5%飙升至77.7%。不过2019年和2020年开始下降,分别为74.8%和66.0%。 这也改变了曲美海内外的营收份额。曲美2016年、2017年的营收分别为837万元、487万元,而2018年、2019年、2020年,这一数据已经达到了9.3亿元、24.5亿元、25.3亿元。从2019年起,曲美的国外市场营收额已实现对国内市场营收额的反超。 2018年,曲美完成对Ekornes ASA公司90.5%股份的收购;今年7月16日,曲美发布公告,完成剩余9.5%股权的收购,实现对该公司的完全控股。 据半年报显示,2021年上半年曲美实现营业收入25.13亿元,同比增长42.97%;归属于上市公司股东的净利润1.28亿元,同比增长410.60%,同比算是扭亏为盈。但高居不下的资产负债率,仍是曲美需要解决的问题。 04 喜临门受疫情影响甚微,稳中求胜 喜临门营收年复合增长率为27.22%,在14家成品家具/软体品类上市公司中排名第四位,与排名第三的曲美家居非常接近;在净利润年复合增长率的排名中,喜临门以13.05%位居第五。 近两年行业受到疫情的冲击极大,作为国内床垫行业领军企业的喜临门,似乎仅在2020年第一季度受到了一些影响,之后即快速回暖。从喜临门财报来看,2020年一季度至四季度的单季度收入增速分别是-13.58%、3.98%、12.78%和42.80%;从归母净利润的增速情况来看,一季度至四季度增速分别为-331.38%、-25.32%、2.47%和43.34%。 可以看出,喜临门无论营收还是归母净利润,均实现了可观的单季增长。其中,2020年第四季度的单季营收高达21.70亿元,同比增长高达42.80%;归母净利润为1.33亿元,同比增长幅度达到43.34%。 2021年喜临门披露一季度报告显示,其实现营收12.50亿元,同比增长72.51%;实现净利润为8449.69万元,同比增长255.55%。这份经营业绩是相当令人满意的。 在过去几年里,影视业务在喜临门收入构成中占据了一定的比重,但并非主营业务,却占用了公司大量资源,导致运营成本增加。喜临门于2021年初完成晟喜华视60%股权转让,重新聚焦主业。剥离影视业务也让喜临门资产结构得到优化。 虽然,近几年财报可以看到喜临门的营业收入呈现不断增长的趋势,但营收增长却未能带动资产负债率减少,过去几年喜临门的资产负债率基本都维持在50%以上,这在行业中处于较高水平。 不过好在喜临门的经营现金流得到了很好的改善。年报数据显示,喜临门经营性现金流净额达到了7.4亿元,同比增长高达48.46%。上市公司经营现金流的大幅改善,从一定程度上反映出上市公司抗风险能力的不断增强。 05 麒盛科技每年营收波动幅度大 在近5年营收年复合增长率排名第五的是2019年才上市的麒盛科技,为26.55%,营收从2015年的6.963亿元跃升至2020年的22.60亿元,涨幅近2.3倍。令人意想不到的是在净利润年复合增长率排名中,麒盛科技成了黑马,以37.04%位居榜首,比起排名第二的永艺股份20.88%,高出近17个百分点。 整体来看麒盛科技交出如此成绩单是相当不错的,但仔细分析近几年麒盛科技的财报就会发现其业绩并非持续上涨,具有很高的不确定性。2018年可谓是麒盛科技的营收巅峰,营业收入23.91亿元,同比增长近73%;此后麒盛科技营收增速开始变得缓慢,2019年营收25.29亿元,同比增长仅不到6%;到了2020年,也许是受到疫情等因素影响,营收出现负增长,营收22.60亿元,下滑超过10%。 据半年报,麒盛科技2021年上半年营业收入13.27亿元,同比增长 33.21%;归母净利润1.35亿元,同比增长4.91%;扣非净利润1.28亿元,同比增长9.17%。这是近3年来,麒盛科技半年报首次出现营收正增长。 半年报披露,期内麒盛科技营业成本为8.74亿元,同比增长41.94%。其中销售费用、管理费用和研发费用均出现增长,增幅分别为1.4%、25.89%和41.49%。营业成本的增加直接导致了麒盛科技毛利率连续两年下滑。 同时,麒盛科技负债也有所提高,近3年其负债控制良好,负债及负债率均持续走低,但2021年上半年,总负债同比增长一倍,负债率提升近10%。短期借款相比2020年末暴增1888.16%至2.1亿元。 对于麒盛科技来说,2021年业绩的提升与海外市场需求增加有直接关系,其海外收入占比连续3年超过90%。但业务过度倚重海外市场,受疫情和国际局势影响,导致报告期内,麒盛科技存货增长,经营现金流及货币资金均下滑,短期借款更是暴增近20倍。 06 恒林股份VS永艺股份,中国办公椅行业两大龙头之争 近5年营收年复合增长率排名第六、七位的分别是中国办公椅行业的两大龙头企业恒林股份25.39%和永艺股份24.76%;在净利润年复合增长率的排名中,恒林股份14.26%排名第四,永艺股份以20.88%紧随麒盛科技位居次席。 从年报可以看出,恒林股份自2017年上市以来似乎一直都很平稳,并没有受到资本市场过多的关注,但2020年疫情的爆发似乎成了恒林股份的转机。恒林股份于2019年开始推动的跨境电商业务,让其成为最大受益者。2020年恒林股份实现营收47.43亿元,同比增长63.34%,归属净利润3.63亿元,同比增长49.25%,创上市以来新高。其中,跨境电商业务实现营业收入6.48亿元,同比大幅增长6481.53%,营收占比也从2019年的0.34%一跃增长到13.79%。 恒林股份虽受益跨境电商东风,但也并非一路高升,据半年报,恒林股份2021年上半年实现营业收入24.08亿元,其中跨境电商收入为3.19亿元,同比增长44.34%,虽然跨境电商业务持续增长,但速度明显放缓。2021年5月份开始,恒林股份又被卷入亚马逊“封店”风波之中。 另外,自恒林股份上市以来,其资产负债率就一直趋于上升趋势,截至2021年上半年末,恒林股份的长、短期借款合计13.96亿元,资产负债率更是一路攀升至52.70%。 2021年5月恒林股份公告,以4.8亿元的现金对价购买格罗利持有的厨博士100%股权。这也意味着国内最大的办公椅制造商和出口商之一的恒林股份正式吹响了跨界定制的号角。 与恒林股份一样,永艺股份同样以ODM模式为主发展海外业务,同时注重电商。所不同的是恒林股份在外销方面主要大力发展跨境电商,永艺股份则以大客户营销为主。 2020年,永艺股份实现总营收34.34亿元,同比增长40.12%;从半年报来看,永艺股份2021年上半年的营业收入为24.04亿元,这与恒林股份相差无几。但从两家公司办公椅业务收入情况来看,2020年永艺股份共实现办公椅业务收入23.58亿元,同比增长49.90%,略高于恒林股份的23.08亿元;2021年上半年,永艺股份的办公椅销售收入约为17.34亿元,高出恒林股份近6亿元。 永艺股份始终坚持大客户战略,持续加大拓展跨境电商及国内电商,推进越南和罗马尼亚生产基地项目建设,加快形成有效产能,助力开拓欧洲及其他海外市场。预计业绩有望保持良好增长。 07 中源家居:从默默无闻到火速被起底 中源家居近5年营收年复合增长率为22.23%,在14家成品家具/软体品类上市公司中排名第八位。 从年报可以看出,中源家居的营收每年都在增长,然而营收增速却在放缓。上市似乎成了一个分水岭,上市前中源家居的营收增速几乎都在30%以上,2018年上市当年却降到了13.2%,虽然2019年提升至20.5%,但2020年11.62亿元的营业收入,增速又降到了8.6%。销售毛利率与销售净利率也纷纷下降。 同时,营收对净利润的影响也已大不如从前。2018—2020年,中源家居的净利润分别为0.838亿元、0.337亿元和0.417亿元。近5年净利润年复合增长率中源家居出现负增长,以-6.74%的年复合增长率排名靠后。值得一提的是,2019年其营收增速在20%的情况下,净利润竟降低了近六成。 据中源家居2020年审计报告,中源家居的营收主要来自于沙发销售,2020年外销收入占总营业收入的97.62%。开拓跨境电商市场增加了运营费用,销售成本增加,应收账款周转天数高居不下,则意味着企业资本回血能力不足,加剧了未来应收账款的坏账风险。 本来“默默无闻”的一家上市公司,却因为此前的“市值管理”风波被推上风口浪尖,火速被起底,这大概是中源家居始料未及的。 08 敏华控股奔跑在赛道最前端 敏华控股营业收入从2015年的61.06亿元跃升至2020年的138.90亿元,居14家成品家具/软体品类上市公司之首,但近5年的营收年复合增长率却只有17.87%,位列第九名。 因为敏华控股财报业绩是从本年的3月31日至次年的3月31日进行统计,而大部分企业年度业绩是按每年的年初至年尾进行统计,为了便于分析,我们均按照每年的年初至年尾进行年度业绩统计分析,因此敏华的数据分析可能存在一定的差异性。 据年报,敏华控股2020年实现盈利总收入138.90亿元,居所有14家成品家具/软体品类上市公司之首,比排在第二名的顾家家居(126.7亿元)高出12亿元之多。此前顾家家居将敏华控股一纸诉讼告上法庭,轰动了业界,翻看过去的记录,这软体家居行业的两大上市巨头几乎年年因侵权纷争对簿公堂,大有越战越勇之势。也因此经常有人将两家企业进行对比。 在近5年净利润年复合增长率方面,两大企业分列第六、七位,顾家家居以12.06%跻身增速两位数的行列,超越敏华控股的9.11%。 敏华控股为国内软体家居龙头,供应链优势突出,多品类拓展打开线下开店空间,注重增强用户体验感,截至2021年9月30日,总门店数5369家;同时重视开拓线上渠道,采用短视频推广、自有店铺直播以及和头部主播深度等多方式销售。内外销持续高增长,长期稳健发展底气十足。 09 美克家居、浙江永强稳步前行 近5年营收年复合增长率排名第十、十一位的分别是美克家居9.84%和浙江永强6.95%;在净利润年复合增长率的排名中,美克家居以0.05%跟营收年复合增长率一样排名第十,浙江永强0.92%以列第八位。 从数据来看,无论是美克还是浙江永强近5年的营收年复合增长率似乎都不是特别漂亮,均未过两位数。 美克营业收入从2015年的28.59亿元到2019年的55.88亿元,均是持续增长的,但因2020年受到疫情影响,美克业绩呈断崖式下降,营收下跌至45.71亿元,同比下降18.19%,为近3年最低。 进入到2021年,美克持续推动平台化转型,各方面业务全面发力,业绩持续向好,似乎已重回疫情前业绩增长轨道。2021年前三季度财报显示,美克家居实现营业收入37.23亿元,同比增长20.68%。 浙江永强似乎受疫情影响并不是很大,2015—2020年的营业收入分别为35.41亿元、37.92亿元、45.36亿元、43.86亿元、46.85亿元和49.55亿元。除2018年有所下降之外,营收基本都是持续增长的,2020年,疫情之下更是实现同比增长5.76%。2021年前三季报显示,公司主营收入50.8亿元,同比上升54.62%。 浙江永强表示,业绩增长主要得益于疫情期间国外消费者更多地选择居家生活,海外市场的家庭花园休闲用品需求大幅增加以及汇率波动带来财务费用大幅下降。 浙江永强产品主要以外销为主,市场集中在北美洲和欧洲,营收占比分别为51.38%、43.85%,但国内市场占有率不高,未来仍有一定的拓展空间。2020年浙江永强开始布局跨境电商,主要为顺应消费方式的变化,方便海外客户直接下单定制。自疫情爆发以来,浙江永强网上销售业务大幅提升,未来公司拟加强在品牌及电商销售方面的投入,预计未来还会继续提升销售占比。 亚振家居近5年无论营收年复合增长率还是净利润年复合增长率,均为负数,分别为-11.77%和-30.43%,惨遭垫底。 从年报可以看出,亚振的营业收入除2017年的5.727亿元高于2016年的5.620亿元之外,其余每年均为下降,甚至连上市的2016年当年业绩就出现下滑,营业收入同比下降3.67%。净利润也是节节倒退,2018年和2019年连续两年出现负利润,分别为-0.940亿元和-1.288亿元,2020年以0.124亿元的净利润勉强扭亏为盈。 另外两家上市公司,分别为2020年上市的汇森家居和2021年上市的浙江自然。因两家公司未公布2015年营收与净利润数据,无法做2015—2020年的年复合增长率的统计。但从财报可以看出,两家企业业绩都是持续增长的。

本网站仅为行业交流分享平台,转载请尊重原作者权益,如需转载请注明中华整木网(www.cnzhengmu.com)